✅ Investindo no Tesouro Direto, você compra títulos públicos com rentabilidade garantida. Benefícios: segurança, acessibilidade e diversificação da carteira.

O Tesouro Direto é um programa do Tesouro Nacional que permite que pessoas físicas invistam em títulos públicos de forma simples e acessível. A aplicação nesse sistema funciona através da compra desses títulos, que são oferecidos em diferentes categorias, como Tesouro Selic, Tesouro Prefixado e Tesouro IPCA+. Cada um desses títulos possui características distintas em relação à rentabilidade e ao prazo de vencimento. O investidor pode adquirir os títulos diretamente pela internet, utilizando plataformas de corretoras ou instituições financeiras habilitadas.

Iremos explorar detalhadamente como funciona a aplicação no Tesouro Direto e quais são os benefícios que esse investimento pode trazer. Discutiremos o processo de compra dos títulos, as opções disponíveis e como escolher o título mais adequado ao perfil do investidor. Também abordaremos a liquidez, a segurança proporcionada pelo governo e as vantagens em relação a outros tipos de investimentos.

Como Funciona a Aplicação no Tesouro Direto

A aplicação no Tesouro Direto é feita de forma online, onde o investidor deve seguir alguns passos:

- Abertura de Conta: O primeiro passo é abrir uma conta em uma corretora ou banco que opere com o Tesouro Direto.

- Escolha do Título: Após a abertura da conta, é necessário escolher o título que deseja adquirir. As opções incluem:

- Tesouro Selic: Ideal para quem busca segurança e liquidez.

- Tesouro Prefixado: Para quem acredita que a taxa de juros vai cair.

- Tesouro IPCA+: Para quem deseja proteção contra a inflação.

- Realização da Compra: Após escolher o título, o investidor deve realizar a compra através da plataforma da corretora.

Benefícios de Investir no Tesouro Direto

Investir no Tesouro Direto oferece várias vantagens que podem ser extremamente atrativas para os investidores:

- Segurança: Os títulos são garantidos pelo governo federal, tornando-os uma opção de baixo risco.

- Rentabilidade: Geralmente, os títulos do Tesouro Direto apresentam uma rentabilidade superior à da caderneta de poupança.

- Liquidez: O investidor pode vender os títulos antes do vencimento, caso necessite do dinheiro.

- Baixo Valor de Investimento: É possível começar a investir com valores baixos, a partir de R$ 30.

- Transparência: O Tesouro Direto é gerenciado pelo Tesouro Nacional, com informações claras sobre rentabilidade e custos.

Ao longo deste artigo, abordaremos cada um desses aspectos de forma detalhada, ajudando a compreender melhor como o Tesouro Direto pode ser uma excelente opção de investimento para diferentes perfis de investidores.

– Entendendo os Tipos de Títulos do Tesouro Direto Disponíveis

O Tesouro Direto é um programa que permite que pessoas físicas comprem títulos públicos emitidos pelo governo brasileiro. Esses títulos são uma forma de investimento que oferece diferentes opções de rentabilidade e prazos. Vamos explorar os tipos de títulos disponíveis e suas particularidades.

1. Títulos Prefixados

Os títulos prefixados, como o Tesouro Prefixado e o Tesouro Prefixado com pagamento de juros semestrais, são aqueles cuja rentabilidade é definida no momento da compra. Isso significa que o investidor já sabe exatamente quanto irá receber no vencimento.

- Exemplo: Se você investir R$ 1.000 em um título prefixado com uma taxa de 8% ao ano, ao final do período você receberá R$ 1.080,00 (considerando que o título vence em um ano e não há impostos).

2. Títulos Pós-fixados

Os títulos pós-fixados, como o Tesouro Selic, têm a rentabilidade atrelada à taxa Selic, que é a taxa básica de juros da economia brasileira. Esse tipo de título é ideal para quem busca liquidez e segurança, já que seu valor pode variar ao longo do tempo.

- Vantagem: Com o Tesouro Selic, o investidor sempre ganha em um cenário de aumento da taxa Selic.

3. Títulos Indexados à Inflação

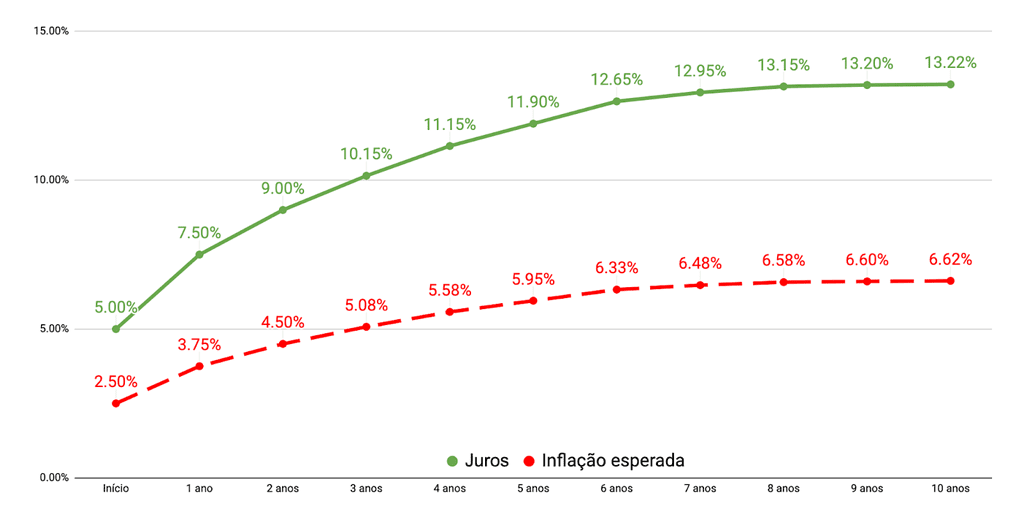

Os títulos indexados à inflação, como o Tesouro IPCA+ e o Tesouro IPCA+ com pagamento de juros semestrais, oferecem proteção contra a perda do poder de compra. Eles garantem uma rentabilidade que é a soma da inflação (medida pelo IPCA) e uma taxa de juro fixa.

- Exemplo: Se a inflação for de 4% ao ano e o título oferecer uma taxa de 5%, sua rentabilidade total será de 9% ao ano.

Comparação de Tipos de Títulos

| Tipo de Título | Rentabilidade | Liquidez | Indicado para |

|---|---|---|---|

| Prefixado | Taxa fixa | Menor | Quem busca previsibilidade |

| Pós-fixado | Atrelado à Selic | Maior | Quem busca segurança em cenários de alta da Selic |

| Indexado à inflação | Inflação + taxa fixa | Menor | Quem quer proteger seu investimento da inflação |

É importante que o investidor analise seu perfil e seus objetivos financeiros antes de escolher o título mais adequado. Cada tipo de título possui características distintas que podem se alinhar melhor a diferentes estratégias de investimento.

Além disso, a diversificação de investimentos em diferentes tipos de títulos pode ser uma estratégia inteligente para equilibrar riscos e retornos.

– Estratégias para Maximizar os Retornos com Investimentos no Tesouro Direto

Investir no Tesouro Direto pode ser uma excelente forma de garantir um retorno seguro e estável. Contudo, para maximizar seus retornos, é essencial adotar algumas estratégias eficazes. Vamos explorar algumas delas.

1. Escolha o Título Certo

O Tesouro Direto oferece diferentes tipos de títulos, cada um com suas características específicas. Aqui estão os principais tipos:

- Tesouro Selic: Ideal para quem procura liquidez e segurança. É atrelado à taxa Selic e, portanto, o retorno é mais previsível.

- Tesouro Prefixado: Se você acredita que a taxa de juros vai cair, esse título pode ser vantajoso. O retorno é fixo e garantido na hora da compra.

- Tesouro IPCA+: Para quem deseja proteger seus investimentos da inflação, esse título é uma ótima escolha, pois garante um retorno real acima da inflação.

2. Diversifique sua Carteira

Diversificação é uma das regras de ouro em investimentos. Ao diversificar seus títulos no Tesouro Direto, você pode equilibrar o risco e retorno:

- Invista em diferentes tipos de títulos para se proteger de flutuações no mercado.

- Considere o prazo dos títulos: títulos de curto, médio e longo prazo podem responder de maneira diferente a mudanças econômicas.

3. Monitoramento Frequente

É fundamental acompanhar o desempenho dos seus investimentos. Algumas dicas incluem:

- Acompanhar as taxas de juros e as perspectivas econômicas pode ajudar na hora de decidir vender ou manter seus títulos.

- Utilizar ferramentas de análise de investimentos para visualizar o desempenho da sua carteira ao longo do tempo.

4. Planejamento de Longo Prazo

Investir no Tesouro Direto é uma estratégia de longo prazo. Por isso, o planejamento é crucial:

- Estabeleça metas claras: Defina o que deseja alcançar com seus investimentos, seja para a aposentadoria ou a compra de um imóvel.

- Considere a reinvestir os juros e a valorização dos títulos para potencializar seus retornos a longo prazo.

5. Atenção às Taxas

As taxas de administração e a taxa de custódia podem impactar seus retornos. Por isso, é importante:

- Escolher uma corretora que ofereça taxas mais baixas.

- Fazer cálculos para entender como as taxas impactam o seu lucro final.

6. Estudo e Informação

Manter-se informado é crucial para qualquer investidor. Algumas dicas para se manter atualizado incluem:

- Participar de cursos e webinars sobre investimentos.

- Ler publicações financeiras e acompanhar análises de especialistas.

Com essas estratégias, você estará mais bem preparado para maximizar seus retornos no Tesouro Direto e construir um futuro financeiro sólido.

Perguntas Frequentes

O que é o Tesouro Direto?

O Tesouro Direto é um programa do governo brasileiro que permite a compra de títulos públicos pela internet, oferecendo uma alternativa de investimento seguro.

Como investir no Tesouro Direto?

Para investir, você precisa abrir uma conta em uma corretora habilitada e escolher os títulos que deseja adquirir através da plataforma do Tesouro Direto.

Quais são os tipos de títulos disponíveis?

Os principais tipos de títulos são: Tesouro Selic, Tesouro Prefixado e Tesouro IPCA+, cada um com características e rentabilidades distintas.

Quais são os benefícios de investir no Tesouro Direto?

Os benefícios incluem segurança, liquidez, possibilidade de investir com baixo valor e rendimento superior à poupança.

É possível resgatar o investimento antes do vencimento?

Sim, os investidores podem vender seus títulos no mercado secundário antes do vencimento, mas o valor pode variar.

Qual é a tributação sobre os rendimentos?

Os rendimentos são tributados de acordo com a tabela regressiva do Imposto de Renda, que varia de 22,5% a 15%, dependendo do prazo do investimento.

Pontos-Chave sobre o Tesouro Direto

| Ponto | Descrição |

|---|---|

| Segurança | Títulos garantidos pelo governo federal, considerados de baixo risco. |

| Liquidez | Possibilidade de resgatar o investimento a qualquer momento, mediante venda no mercado secundário. |

| Baixo investimento | É possível iniciar com aplicações a partir de R$ 30,00. |

| Rentabilidade | Geralmente superior à da poupança, com opções que acompanham a inflação. |

| Impostos | Imposto de Renda sobre os rendimentos, com alíquotas regressivas. |

| Variedade de títulos | Escolha entre títulos com rentabilidade prefixada, pós-fixada ou atrelada à inflação. |

| Plataforma online | Todo o processo de compra e venda é realizado pela internet, facilitando o acesso. |

Se você gostou deste conteúdo, não hesite em deixar seus comentários abaixo e conferir outros artigos do nosso site que também podem ser do seu interesse!