✅ Sim, você pode ser MEI e autônomo simultaneamente. MEI tem CNPJ, obrigações fiscais e previdenciárias distintas do autônomo. Conheça as regras!

Sim, você pode ser MEI (Microempreendedor Individual) e autônomo ao mesmo tempo. A legislação brasileira permite que uma pessoa atue como MEI e, simultaneamente, exerça atividades como trabalhador autônomo. Contudo, é fundamental entender as diferenças e implicações legais de cada condição para manter a regularidade do seu negócio e evitar problemas futuros.

O MEI é uma figura jurídica criada para formalizar pequenos empreendedores, permitindo que eles tenham um CNPJ, emissão de notas fiscais e acesso a benefícios como aposentadoria e auxílio-doença. Por outro lado, o trabalhador autônomo é aquele que presta serviços de forma independente, sem a necessidade de formalização, embora isso possa trazer riscos e desvantagens em termos de proteção e benefícios.

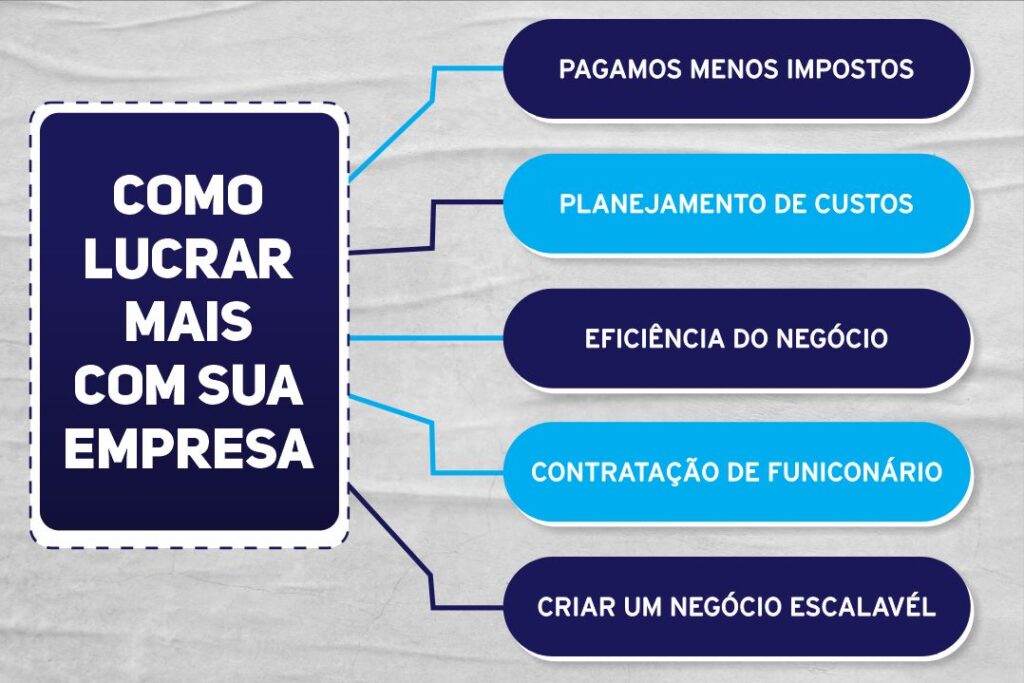

Aspectos Legais e Vantagens

Ao ser um MEI, você se beneficia de algumas vantagens:

- Facilidade na emissão de notas fiscais, o que pode aumentar a credibilidade do seu serviço.

- Acesso a benefícios previdenciários, como aposentadoria, auxílio-doença e licença maternidade.

- Redução da carga tributária, já que o MEI paga um valor fixo mensal que varia de acordo com a atividade exercida.

Considerações Importantes

Entretanto, existem algumas considerações que precisam ser levadas em conta. Por exemplo:

- Por lei, o MEI tem um limite de faturamento de R$ 81.000,00 por ano. Se você ultrapassar esse limite, será necessário fazer a transição para outra categoria empresarial.

- O MEI pode ter apenas um empregado, e a contratação deve seguir as regras estabelecidas, respeitando o salário mínimo e a carga horária.

- É importante separar as atividades: dedique um tempo para cada uma, garantindo que as obrigações fiscais e contábeis de ambas as atividades sejam atendidas.

Dicas para Gerir Ambas as Atividades

Para gerenciar suas atividades de MEI e autônomo, aqui estão algumas dicas:

- Mantenha um controle financeiro rigoroso para saber exatamente quanto você fatura em cada atividade.

- Organize sua documentação para facilitar a declaração anual do MEI e os impostos de renda como autônomo.

- Considere contratar um contador para ajudar na gestão das obrigações fiscais, especialmente se você não tem experiência na área.

Entender as diferenças e as possibilidades entre ser MEI e autônomo é crucial para o sucesso do seu empreendimento. A legislação é clara, mas a prática requer atenção e organização. No próximo artigo, discutiremos mais sobre as obrigações fiscais de cada categoria e como você pode otimizar sua gestão financeira.

– Como funciona a tributação para MEIs e autônomos

A tributação para Microempreendedores Individuais (MEIs) e autônomos possui características distintas que é importante entender para melhor planejamento financeiro e cumprimento da legislação. Ambos os regimes têm suas vantagens e desvantagens, e a escolha entre eles pode impactar diretamente a rentabilidade do seu negócio.

1. Tributação para MEIs

O MEI opta pelo SIMPLIFICADO e, portanto, a sua tributação é bastante simplificada. Abaixo estão alguns pontos importantes:

- Valor fixo mensal: O MEI paga um valor fixo de R$ 60,00 (que inclui ICMS e ISS), independente do faturamento. Isso promove uma previsibilidade no pagamento de tributos.

- Limite de faturamento: O limite de faturamento anual para o MEI é de R$ 81.000,00. Excedendo esse valor, é necessário mudar de categoria.

- Isenção de impostos: O MEI é isento de alguns impostos, como IR sobre lucro, desde que não ultrapasse o limite de faturamento.

2. Tributação para Autônomos

Os autônomos, por outro lado, têm uma estrutura tributária diferente. A tributação pode ser mais complexa e varia conforme a receita. Esses profissionais podem optar pelo Simples Nacional ou pela tributação comum. Aqui estão alguns detalhes:

- Imposto de Renda (IR): O autônomo deve declarar o Imposto de Renda com base em sua receita líquida, que é calculada após deduzir algumas despesas.

- Contribuição para INSS: É obrigatório contribuir para a previdência social, e a alíquota varia de 5% a 20% dependendo do regime escolhido.

- Sem limite de faturamento: Ao contrário do MEI, o autônomo não possui um limite fixo de faturamento, mas deve estar atento à sua categoria tributária para evitar problemas fiscais.

3. Comparação entre MEI e Autônomos

Para melhor visualização, confira a tabela abaixo que resume as principais diferenças entre MEIs e autônomos:

| Característica | MEI | Autônomo |

|---|---|---|

| Faturamento Anual | Até R$ 81.000 | Sem limite |

| Valor de Tributo Mensal | R$ 60,00 | Variável, de acordo com a receita |

| Imposto de Renda | Isento até o limite | Base de cálculo sobre a receita líquida |

| Contribuição para INSS | 5% sobre o salário mínimo | 5% a 20% sobre o rendimento |

Considerações Finais: A escolha entre ser MEI ou autônomo deveria ser feita com atenção às implicações fiscais e à natureza do negócio que você pretende desenvolver. Consultar um contador pode ser uma excelente forma de esclarecer dúvidas e garantir que você esteja fazendo a melhor escolha.

– Vantagens e desvantagens de ser MEI e autônomo conjuntamente

Ser MEI (Microempreendedor Individual) e autônomo ao mesmo tempo pode trazer uma série de vantagens e desvantagens que você deve considerar antes de tomar essa decisão. Entender a legislação e as implicações fiscais é fundamental para garantir que você esteja dentro da lei e maximizando seus ganhos.

Vantagens

- Flexibilidade de atuação: Como MEI, você pode emitir notas fiscais e oferecer seus serviços de forma mais formal, enquanto como autônomo, pode trabalhar em projetos sem a necessidade de formalização.

- Menos burocracia: O MEI possui um processo de abertura e manutenção simples, com menos exigências do que outras categorias empresariais.

- Benefícios previdenciários: Ao ser MEI, você tem acesso a benefícios como aposentadoria, licença-maternidade e auxílio-doença, que são mais difíceis de obter como autônomo.

- Isenção de impostos: O MEI paga um valor fixo mensal que varia conforme a sua atividade, podendo ser uma opção mais econômica do que as alíquotas de impostos para autônomos.

Desvantagens

- Limites de faturamento: O MEI possui um limite de faturamento anual de R$ 81.000,00. Se você ultrapassar esse valor, precisará migrar para outra categoria, o que pode gerar complicações.

- Atividades restritas: Nem todas as atividades podem ser exercidas como MEI, o que pode limitar suas opções de trabalho simultâneo como autônomo.

- Contribuição previdenciária: Mesmo sendo MEI, você deve continuar contribuindo para o INSS como autônomo, o que pode resultar em uma carga tributária maior.

Considerações Finais

Antes de decidir ser MEI e autônomo ao mesmo tempo, é importante fazer uma análise detalhada das suas finanças e do seu modelo de negócios. Considere consultar um contador ou especialista em legislação para entender todas as nuances e garantir que você esteja fazendo a escolha mais vantajosa.

Por exemplo, um profissional de design gráfico pode optar por ser MEI para atender clientes corporativos e, ao mesmo tempo, atuar como autônomo em projetos pessoais ou freelance, aproveitando os benefícios de ambas as categorias.

Perguntas Frequentes

1. O que é MEI?

MEI significa Microempreendedor Individual, uma categoria que facilita a formalização de pequenos negócios no Brasil.

2. Qual a diferença entre MEI e autônomo?

O MEI é uma forma de formalização, enquanto o autônomo é um trabalhador que presta serviços sem CNPJ.

3. Posso ser MEI e autônomo ao mesmo tempo?

Sim, é possível, mas você deve manter as atividades separadas e respeitar os limites de receita de cada categoria.

4. Quais são os limites de faturamento?

O limite de faturamento para o MEI é de R$ 81.000,00 por ano. Para autônomos, não há um limite específico, mas deve-se ficar atento às obrigações fiscais.

5. Quais são as vantagens de ser MEI?

Entre as vantagens estão a formalização do negócio, acesso a crédito e benefícios da previdência social.

6. O que acontece se eu ultrapassar o limite de faturamento do MEI?

Se você ultrapassar o limite, deverá migrar para outra categoria empresarial e arcar com novas obrigações fiscais.

Pontos-Chave sobre ser MEI e Autônomo

- Formalização: O MEI formaliza o negócio, enquanto o autônomo trabalha de forma informal.

- Limite de faturamento: R$ 81.000,00 para MEI; autônomo não tem um limite específico.

- Obrigações fiscais: MEI tem menos obrigações do que outras categorias empresariais.

- Benefícios: O MEI tem direito a benefícios previdenciários, como aposentadoria.

- Separação de atividades: É importante separar as atividades para evitar complicações fiscais.

- Documentação: MEI precisa de CNPJ, enquanto o autônomo precisa de notas fiscais para formalizar serviços.

- Registro: O registro como MEI é feito no Portal do Empreendedor.

- Impostos: MEI paga um valor fixo mensal de tributos, enquanto o autônomo deve contribuir com o ISS e IR conforme a receita.

Gostou do conteúdo? Deixe seu comentário e explore outros artigos do nosso site que podem te interessar!