✅ Crie metas claras, analise receitas/despesas, projete fluxo de caixa, controle custos, revise regularmente e ajuste conforme necessário para sucesso financeiro.

Um planejamento financeiro empresarial eficiente é crucial para garantir a saúde financeira de qualquer negócio. Ele envolve a criação de um plano que define como a empresa irá administrar suas finanças para alcançar seus objetivos de longo prazo. Isso inclui a análise de receitas, despesas, investimentos e a gestão de riscos financeiros. As empresas que investem tempo e recursos em um planejamento financeiro adequado geralmente apresentam melhor desempenho e maior capacidade de adaptação às mudanças do mercado.

Vamos explorar os principais passos para realizar um planejamento financeiro empresarial eficaz. Abordaremos desde a definição de metas financeiras claras até a importância de revisões periódicas do plano. Além disso, discutiremos ferramentas e técnicas que podem ser utilizadas para facilitar esse processo. O objetivo é proporcionar um guia prático que ajude empresários e gestores a implementarem um planejamento financeiro que não só atenda às necessidades atuais, mas também prepare a empresa para o futuro.

1. Definição de Metas Financeiras

O primeiro passo para um planejamento financeiro eficiente é a definição de metas financeiras claras e mensuráveis. Isso pode incluir:

- Aumentar a receita em uma determinada porcentagem ao ano.

- Reduzir custos operacionais em um prazo específico.

- Investir em novos projetos ou tecnologias.

Essas metas devem ser alinhadas com a visão e missão da empresa e comunicadas a toda a equipe para garantir o comprometimento e a colaboração.

2. Análise de Fluxo de Caixa

Uma análise detalhada do fluxo de caixa é crucial para entender a saúde financeira da empresa. Ela deve incluir:

- Receitas previstas.

- Despesas fixas e variáveis.

- Projeções de entradas e saídas de dinheiro.

Essa análise ajudará a identificar pontos críticos onde a empresa pode melhorar a gestão de seus recursos e prever possíveis problemas financeiros no futuro.

3. Avaliação de Investimentos

A avaliação de investimentos é outra parte fundamental do planejamento financeiro. É importante analisar quais projetos ou equipamentos trarão o maior retorno sobre o investimento (ROI). Para isso, as empresas podem usar métricas como:

- Valor Presente Líquido (VPL).

- Taxa Interna de Retorno (TIR).

- Payback.

Compreender essas métricas permitirá decisões mais informadas sobre onde alocar recursos e como maximizar os lucros.

4. Revisão e Ajustes Periódicos

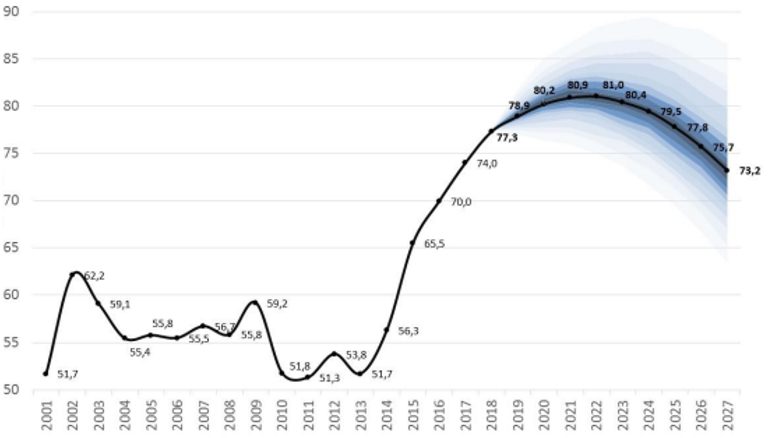

Um planejamento financeiro não é algo fixo; ele deve ser revisado e ajustado periodicamente. Isso significa que, pelo menos uma vez por ano, a empresa deve avaliar se as metas estão sendo atingidas e se as condições do mercado mudaram. Essa revisão pode envolver:

- Atualização das projeções financeiras.

- Reavaliação das metas e objetivos.

- Análise de novas oportunidades de investimento.

Esses ajustes são essenciais para manter a empresa no caminho certo e garantir que o planejamento financeiro continue relevante ao longo do tempo.

– Importância da Análise de Fluxo de Caixa nas Empresas

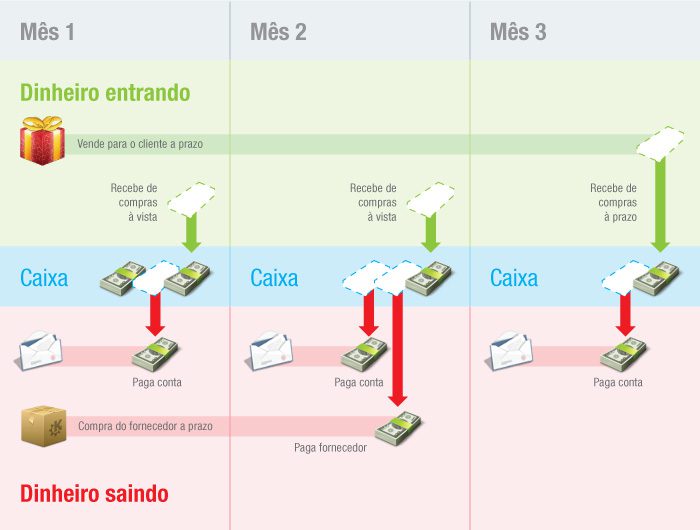

A análise de fluxo de caixa é uma ferramenta essencial para a saúde financeira de qualquer empresa. Ela permite que os gestores compreendam as entradas e saídas de dinheiro ao longo do tempo, possibilitando uma visão clara das receitas e despesas. Ao monitorar o fluxo de caixa, as empresas podem evitar problemas de liquidez, que podem levar a sérias dificuldades financeiras.

Benefícios da Análise de Fluxo de Caixa

- Identificação de Padrões: A análise de fluxo de caixa ajuda a identificar padrões sazonais nas vendas e despesas, permitindo que a empresa faça previsões mais precisas.

- Tomada de Decisão Informada: Com dados de fluxo de caixa, os gestores podem tomar decisões mais informadas sobre investimentos, expansão e cortes de custos.

- Controle de Liquidez: Manter um acompanhamento constante do fluxo de caixa garante que a empresa tenha dinheiro suficiente para cobrir suas obrigações financeiras no curto prazo.

Como Realizar uma Análise de Fluxo de Caixa

Para realizar uma análise eficaz do fluxo de caixa, é essencial seguir alguns passos básicos:

- Registro das Entradas e Saídas: Mantenha um registro detalhado de todas as entradas (vendas, receitas) e saídas (despesas operacionais, salários) em um período determinado.

- Classificação das Transações: Categorize as transações para facilitar a análise. Isso pode incluir despesas fixas, variáveis, investimentos e receitas operacionais.

- Elaboração de Projeções: Utilize os dados coletados para projetar o fluxo de caixa nos próximos meses, ajustando conforme necessário para atender a mudanças no mercado.

Estatísticas Relevantes

De acordo com um estudo da Small Business Administration, aproximadamente 30% das pequenas empresas fecham as portas em seus dois primeiros anos de operação. Uma das principais causas é a má gestão do fluxo de caixa. Isso evidencia a importância de uma análise regular e detalhada.

Exemplo Prático

Considere uma empresa de e-commerce. Durante o mês de dezembro, as vendas podem aumentar drasticamente devido às festas de fim de ano. Ao realizar uma análise de fluxo de caixa, a empresa pode prever esse aumento de receita e se preparar para contratar temporariamente novos funcionários ou aumentar o estoque. Sem essa análise, a empresa pode enfrentar escassez de produtos ou falta de mão de obra, resultando em perda de vendas.

Além disso, o fluxo de caixa pode revelar períodos de baixa, permitindo que a empresa ajuste seus gastos e busque financiamentos ou linhas de crédito quando necessário, evitando surpresas desagradáveis.

A análise de fluxo de caixa é uma prática vital que, se realizada de forma consistente e cuidadosa, pode proporcionar grandes benefícios e segurança financeira para a empresa.

– Ferramentas e Softwares para Planejamento Financeiro Empresarial

O planejamento financeiro empresarial é uma etapa crucial para o sucesso de qualquer negócio. Para torná-lo mais eficiente, existem diversas ferramentas e softwares disponíveis no mercado que podem auxiliar na gestão financeira. Vamos explorar algumas das melhores opções e como elas podem beneficiar sua empresa.

1. Planilhas Eletrônicas

As tradicionais planilhas eletrônicas, como o Microsoft Excel e o Google Sheets, ainda são amplamente utilizadas para o planejamento financeiro. Elas oferecem flexibilidade e personalização, permitindo que você crie modelos personalizados para suas necessidades específicas. Além disso, as planilhas podem ser utilizadas para:

- Criar orçamentos detalhados;

- Controlar fluxo de caixa;

- Analisar desempenho financeiro através de gráficos e tabelas;

- Realizar projeções financeiras.

2. Softwares de Gestão Financeira

Softwares específicos de gestão financeira oferecem funcionalidades mais robustas e automatizadas. Aqui estão alguns dos mais populares:

- QuickBooks: Ideal para pequenas e médias empresas, permite gerenciamento de despesas, faturamento e relatórios financeiros.

- Zero: Ótimo para empresas que desejam simplificar o processo de contabilidade, integrando receitas e despesas em um único lugar.

- ContaAzul: Focado no mercado brasileiro, oferece controle financeiro, emissão de notas fiscais e gestão de estoque.

3. Ferramentas de Planejamento de Orçamento

Existem ferramentas que focam exclusivamente no planejamento orçamentário, como:

- Adaptive Insights: Permite a criação de orçamentos e previsões financeiras em tempo real, com análise de dados avançada.

- Planful: Oferece uma plataforma de planejamento financeiro que integra dados de diferentes departamentos, facilitando a colaboração.

4. Ferramentas de Análise de Dados

Para empresas que desejam um controle ainda mais profundo sobre suas finanças, as ferramentas de análise de dados podem ser extremamente úteis:

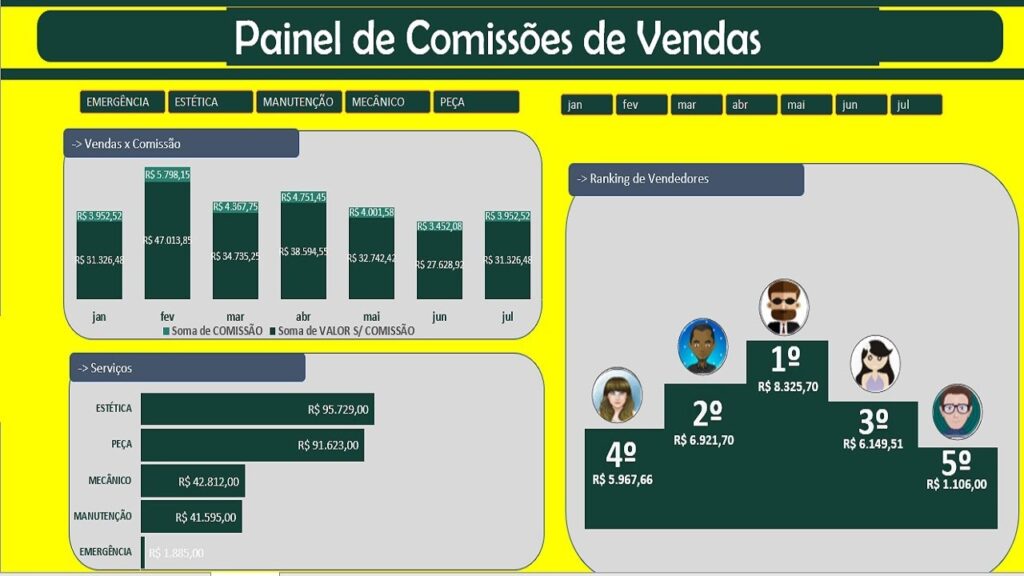

- Tableau: Permite visualização de dados financeiros complexos de forma intuitiva, facilitando a identificação de tendências e oportunidades.

- Power BI: Uma ferramenta abrangente de análise e visualização de dados que ajuda a transformar dados brutos em insights financeiros valiosos.

5. Automatização e Integração

A automatização de processos financeiros é fundamental para aumentar a eficiência e reduzir erros. Ferramentas como o Zapier permitem integrar diferentes softwares, automatizando tarefas como a atualização de planilhas e o envio de relatórios.

Considerações Finais

Escolher a ferramenta ou software certo depende das necessidades específicas da sua empresa. É essencial avaliar as funcionalidades, custo e facilidade de uso antes de tomar uma decisão. A implementação dessas tecnologias não somente ajuda a economizar tempo, mas também a tomar decisões financeiras mais informadas.

Exemplo prático: Uma empresa que implementou o QuickBooks conseguiu reduzir o tempo gasto em relatórios financeiros em 30% e aumentou a precisão das previsões de fluxo de caixa, contribuindo para um crescimento sustentável.

Perguntas Frequentes

1. O que é planejamento financeiro empresarial?

É o processo de definir metas financeiras, elaborar orçamentos e prever receitas e despesas para garantir a saúde financeira da empresa.

2. Quais os principais benefícios do planejamento financeiro?

Os benefícios incluem melhor controle de gastos, identificação de oportunidades de investimento e maior segurança em tomadas de decisão.

3. Como posso começar a fazer meu planejamento financeiro?

Comece analisando as finanças atuais, definindo metas claras e criando um orçamento que reflita essas metas.

4. Qual a frequência ideal para revisar o planejamento financeiro?

Recomenda-se revisar o planejamento financeiro trimestralmente, ajustando-se conforme as mudanças no mercado e nas operações da empresa.

5. Quais ferramentas podem ajudar no planejamento financeiro?

Utilizar software de gestão financeira, planilhas eletrônicas e aplicativos de controle de despesas pode facilitar o planejamento.

Pontos-chave para um Planejamento Financeiro Eficiente

- Estabeleça metas financeiras claras e alcançáveis.

- Faça um diagnóstico financeiro detalhado da empresa.

- Desenvolva um orçamento que reflita as metas e projeções.

- Monitore regularmente receitas e despesas.

- Esteja preparado para ajustes em função de mudanças no mercado.

- Considere a consulta a um especialista em finanças.

- Utilize ferramentas tecnológicas para facilitar o processo.

- Eduque a equipe sobre a importância do planejamento financeiro.

- Documente todas as etapas do planejamento para referência futura.

- Analise cenários e faça simulações de diferentes estratégias financeiras.

Gostou do conteúdo? Deixe seus comentários abaixo e não se esqueça de conferir outros artigos do nosso site que podem ser do seu interesse!